INTRODUCTION

TOUT SAVOIR SUR LA MICRO-ENTREPRISE

Vous êtes ou vous envisagez de devenir micro-entrepreneur ?

Alors vous devrez connaître les différentes spécificités liées à cette structure. Mais définissons d’abord ce qu’est le régime de micro-entrepreneur et quels sont ses avantages.

Il s’agit d’un régime résultant de la fusion de la fusion des régimes micro-social et micro-fiscal. L’avantage de ce régime est que les formalités sont simplifiées que cela soit pour la création de son activité ou pour les obligations de déclarations et de paiements.

Les informations que nous vous donnons sont celles qui sont correctes pour cette année 2019. Nous ne savons pas encore exactement si elles le seront toujours suite à la prochaine réforme. Nous ferons alors un nouvel article pour vous donner les dernières informations importantes de cette nouvelle réforme.

I. Créer sa micro-entreprise

Quelles sont les conditions pour souscrire au régime micro-entrepreneur ?

Il n’y en a pas, mais si vous souhaitez rester sous ce régime, votre chiffre d’affaires HT ne doit pas dépasser deux seuils. Le premier est de 170 000 € maximum pour la vente (marchandises, objets, fournitures de denrées à emporter ou à consommer sur place) ou la prestation d’hébergement. Le second seuil est de 70 000 € maximum pour les prestations de services relevant des bénéfices industriels et commerciaux (BIC) et les professions libérales relevant des bénéfices non commerciaux (BNC).

Quelles activités peut-on exercer en micro-entreprise ?

Un micro-entrepreneur peut exercer toutes les activités artisanales, la plupart des activités commerciales (achat et revente de biens et de marchandises et vente de certains services rattachés au domaine commercial) et certaines activités libérales.

Quelles sont les démarches pour devenir micro-entrepreneur ?

Sachez que toute personne peut devenir micro-entrepreneur. Pour cela, vous devez obligatoirement vous immatriculer. Si vous choisissez d’exercer une activité commerciale, cela sera au régime du commerce et des sociétés (RCS). Pour une activité artisanale, cela sera auprès du répertoire des métiers (RM).

Comment rechercher son centre de formalité des entreprises (CFE) ?

Votre centre de formalité des entreprises dépend de la nature de votre activité, de votre statut juridique et du lieu d'exercice de votre activité.

Voici un site internet pour trouver votre CFE.

L'imposition des BIC et des BNC

Lorsque vous avez une micro-entreprise, vous devez déclarer vos revenus. SI votre activité est commerciale, artisanale ou industrielle, vous devez déclarer des BIC (Bénéfices Industriels et Commerciaux). Si votre activité est libérale, vous devrez déclarer des BNC (Bénéfices Non Commerciaux).

Le prélèvement à la source

Depuis le 1er janvier 2019, le prélèvement à la source est effectif. Quel que soit votre statut, vous serez donc prélevé mensuellement ou trimestriellement.

La franchise en base de TVA

Sachez qu’il est possible de ne pas être redevable de la TVA, mais cela en fonction de votre chiffre d’affaires et de votre activité.

La cotisation foncière des entreprises (CFE)

La cotisation foncière des entreprises est une cotisation due par les professionnels exerçant une activité non salariée. Cette cotisation est due dans chaque commune où l’entreprise dispose de locaux et de terrains pour des biens passibles de la taxe foncière.

Elle est une des composantes de la Contribution économique territoriale (CET).

La cotisation sur la valeur ajoutée des entreprises (CVAE)

Cette cotisation est due par les entreprises et les travailleurs indépendants qui génèrent un chiffre d’affaire HT supérieur à 500 000 €. Elle est la deuxième composante de la contribution économique territoriale.

Les charges sociales

Sachez que vos cotisations sont calculées proportionnellement au chiffre d'affaires que vous réalisez, c'est-à-dire que le prélèvement des charges s'applique avec un pourcentage fixe quel que soit votre chiffre d'affaires. Donc si votre chiffre d'affaires est de 0€, vous n'aurez pas de charge à payer, mais attention, vous devez tout de même renseigner votre chiffre d'affaires.

Vous pouvez décider de régler les charges mensuellement ou trimestriellement.

Il faut savoir que les charges sociales comprennent plusieurs choses :

- Assurance maladie / maternité

- Cotisation allocation familiale

- Cotisation retraite de base

- Cotisation au titre de retraite complémentaire obligatoire

- Cotisation au régime d'invalidité et décès

- Cotisation supplémentaire d'indemnité journalière

- Contribution sociale généralisée (CSG)

- Contribution pour le remboursement de la dette sociale (CRDS)

- Contribution à la formation professionnelle (CFP)

Calculer le montant de ses charges sociales

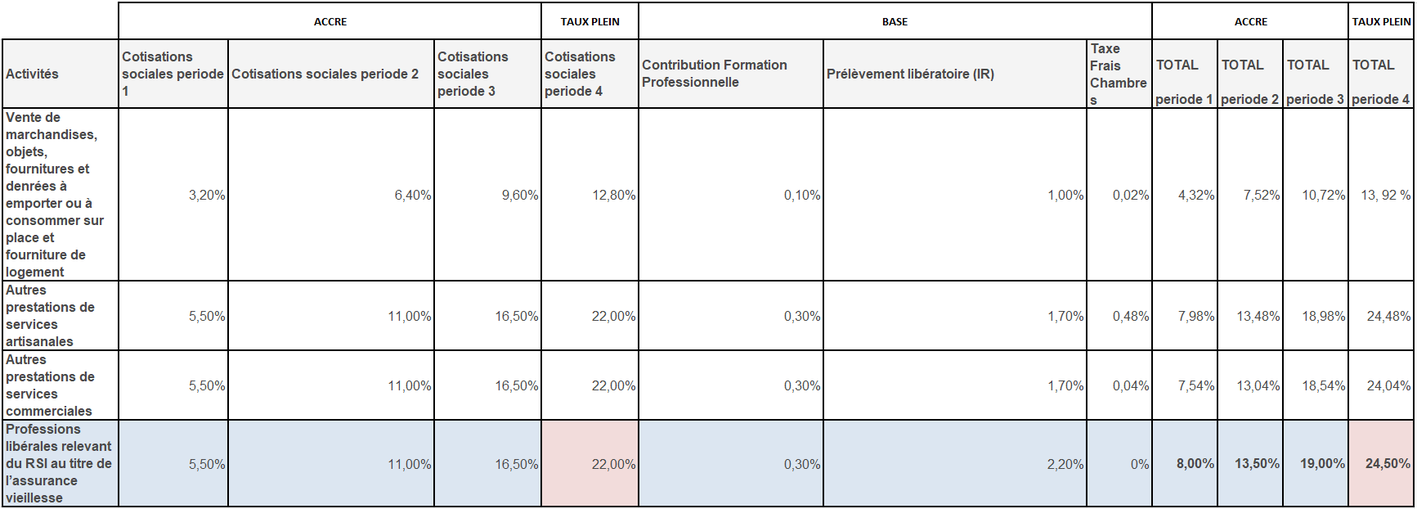

Voici les différents taux qui s'appliquent en fonction de divers éléments comme l'ACCRE et votre activité.

Période 1 : jusqu'à la fin du troisième trimestre qui suit la création de l'entreprise

Période 2 : les 4 trimestres suivant la fin de la période 1

Période 3 : les 4 trimestres suivant la fin de la période 2

Période 4 : la période 4 débute à la fin de vos droits à l'ACCRE, c'est-à-dire à la fin de la période 3

iV. Obtenir des aides financières

Les aides publiques et les financements européens

Lorsque vous avez votre entreprise, vous pouvez bénéficier d’aides. Pour en savoir plus, nous vous avons fait un article sur le sujet.

L'aide aux créateurs et repreneurs d'entreprise (ACRE)

Il s’agit d’une exonération partielle ou totale des charges sociales pendant un an. Cependant, toutes les cotisations ne sont pas exonérées. Celles concernées sont : les cotisations patronales et salariales correspondant à l’assurance maladie et maternité, retraite de base, invalidité décès et aux prestations familiales.

Les financements dédiés aux chômeurs créateurs d'entreprise

Si vous êtes actuellement sans emploi et que vous souhaitez créer ou reprendre une entreprise, vous pouvez bénéficier de plusieurs aides. Pour en savoir plus, nous vous invitons à lire cet article.

La prime d'activité

Sachez que lorsque vous êtes en micro-entreprise, vous avez le droit de bénéficier de la prime d’activité. Pour savoir si vous pouvez en bénéficier, il vous suffit de faire une simulation sur le site de la Caf.fr.

V. Cesser son activité

Mode d'emploi

Si vous souhaitez cesser votre activité, il faut tout d’abord déclarer votre cessation d’activité au centre de formalités des entreprises (CFE) dont vous dépendez. Ensuite, vous devez déclarer votre chiffre d’affaires ou votre revenu.

Si vous avez choisi le régime de la micro-entreprise, vous avez jusqu’à 60 jours après votre cessation d’activité pour envoyer votre déclaration de revenus aux impôts des particuliers.

Si vous avez choisi le régime micro-social, vous avez jusqu’à 1 mois pour déclarer vos chiffres d’affaires trimestriels.

Suspendre son activité

Si vous souhaitez suspendre votre activité, sachez que vous pouvez le faire sur une durée de 24 mois maximum. Pour cela, il vous suffit de déclarer un chiffre d’affaires de 0 euro chaque mois ou chaque trimestre.

Inscrivez-vous à notre newsletter pour faire partie des premiers au courant en premier de nos nouveaux articles :

vous souhaitez allez plus loin...

Formation Auto-entreprise

Pour découvrir la formation sur l'auto-entreprise, cliquez ici.

Cet Article de Blog vous a plu? Posez vos questions ou mettez un petit commentaire...

NOS PARTENAIRES

Les Petits Dej Pro

Cercle d'Affaire Pyrénéen

Tiers Lieux en Bigorre

CPME 65

CAP 65

BNI Tarbes

CONTACT

124 av. Régiment de Bigorre

65000 - TARBES

Administratif :

06 18 12 17 48

laura@liberty-progress.fr

Commercial :

06 27 71 72 43

thibaut.colomar@gmail.com

Dernière mise à jour du site 04/06/2024